信托业年内最大罚单开给国通信托,涉及“违规通过非金融机构代销产品”,究竟

信托业年内最大罚单开给国通信托,涉及“违规通过非金融机构代销产品”,究竟什么事?

财联社 6 月 15 日讯(记者 郭子硕)有信托公司一次性领 22 张罚单,罚金为年内最高。

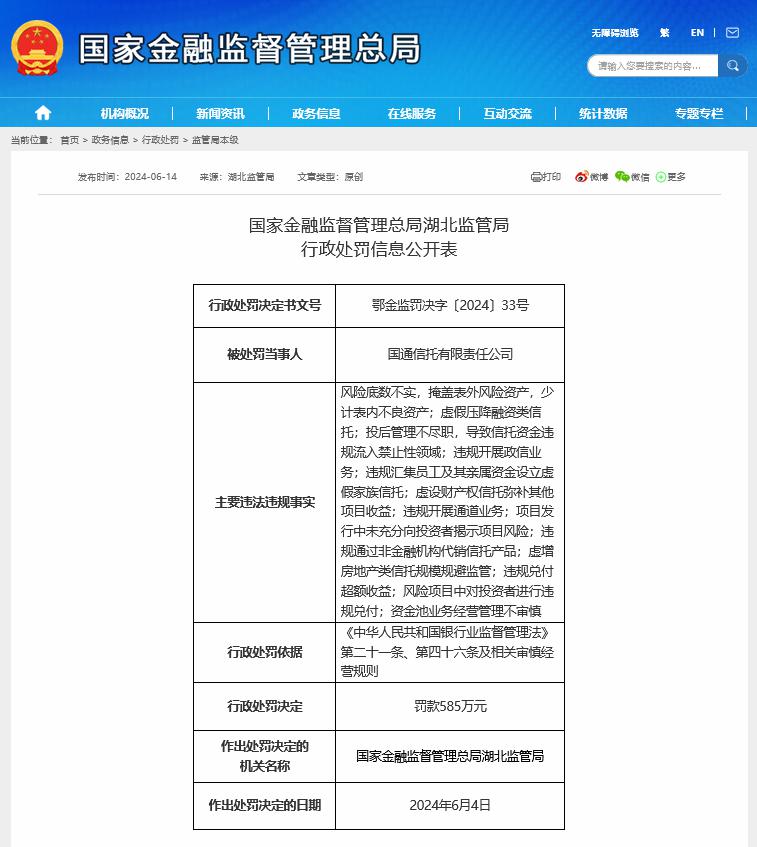

6 月 14 日,国通信托被国家金融监督管理总局湖北监管局(下称湖北监管局)一次性公示 22 张罚单,事涉 13 项违法违规事由。国通信托被罚 585 万元,18 名责任人被处以警告,此外 3 名主要责任人处以警告并合计被罚 46 万元。作出处罚的时间为 2024 年 6 月 4 日。

这是国通信托年内被公开的第二笔罚单,也是年内以来信托业单笔罚款金额最大的一笔罚单。

与常规信托罚单不同,本次违法违规事实出现很多 " 新面孔 ",比如 " 违规兑付超额收益 "" 风险项目中对投资者进行违规兑付 ",以及近几年较为少见的 " 违规通过非金融机构代销信托产品 "。

暴露投后管理、风险披露漏洞等问题

综合来看,本轮处罚重点事由集中在展业合规性、投后管理、风险披露等部分,比如 " 风险底数不实,掩盖表外风险资产,少计表内不良资产 "" 投后管理不尽职,导致信托资金违规流入禁止性领域 "" 违规开展通道业务 "" 项目发行中未充分向投资者揭示项目风险 " 等事由。

信托公司在投后管理、风险披露上的漏洞,令人想起去年 11 月多家信托公司一度被卷入 " 杭州瑜瑶 " 私募跑路案。部分信托公司陆续暴露风险,反映出信托公司在私募基金的准入、投后管理、风控能力水平方面存在一定缺陷。

就国通信托来看,公司彼时声明,案件所涉信托计划均系接受委托人指定成立的单一资金信托,并在私募 " 跑路 " 事件发生后已及时就相关情况向委托人进行了风险披露。而据国家金融监督管理总局官网今年 5 月披露的消息,国元信托因集合资金信托计划突破合格投资者自然人人数限制,流动资金贷款贷后资金流向监控不到位等被监管处罚。而上述罚单处罚日期为 2023 年 11 月。

就本轮处罚来看,有 9 名责任人因 " 项目发行中未充分向投资者揭示项目风险 " 受到警告。时任国通信托华北大区区域负责人,兼任信托业务二部及信托业务四部负责人张鹏、时任国通信托总裁助理邹晓磊、时任国通信托副总裁曹阳分别被处以罚款 10 万元、6 万元和 30 万元。且相关负责人对国通信托虚假压降融资类信托;投后管理不尽职,导致信托资金违规流入禁止性领域;违规开展政信业务;违规开展通道业务负有责任。

部分 " 历史遗留问题 " 被重新提及

近期有市场消息称,相关部门将修订商业银行代销私募投资基金相关规定,特别明确了商业银行不得代理销售私募投资基金或通过借道其他持牌金融产品的方式变相代理销售私募投资基金。国通信托本轮罚单的 " 违规通过非金融机构代销信托产品 ",是否意味着监管风向标已浮出水面?

有华南信托人士告诉财联社记者:" 二者关系不大。违规通过非金融机构代销信托产品,应该是指违规三方代销,但销售方没有牌照。在过去这个现象很常见,不过近几年大家成立了自己的销售团队,类似的案由就比较少,这属于‘历史遗留问题’。"

用益金融信托研究院研究员喻智向财联社记者表示,这类情况大概率是三方代销。很多三方机构没有基金销售牌照,也没有代销资格。

" 一直以来,监管的要求是通过金融机构销售信托计划。不过,也有部分信托公司打擦边球,通过非金融机构销售。" 金融监管政策专家周毅钦在接受采访时举例,部分信托计划投资人通过某一个网页跳转到信托,而信托公司对外宣称这只是 " 转介 " 行为而非 " 代销 "。不过,要认定某一行为是否构成 " 代销 ",最终要看这种行为是否在实质上亦属于代销。相关监管规则也遵循这一原则。

标签: